Firma zu verkaufen

- Written by Mag. Angela Heissenberger

- font size decrease font size increase font size

Foto: iStock

Foto: iStock

Der internationale M&A-Markt floriert. Firmenübernahmen liegen auch in Österreich auf Rekordkurs – immerhin steht bis 2024 bei jedem vierten KMU eine Betriebsnachfolge an. Wie Eigentümer und Interessen zueinander finden und warum Diskretion oberstes Gebot ist.

Mit einem starken ersten Halbjahr 2018 hält der Höhenflug des heimischen M&A-Marktes weiter an. Die Gesamtzahl der Deals blieb mit 178 auf dem hohen Niveau des Vorjahrs, das Volumen jedoch verdoppelte sich nahezu dank einiger Mega-Deals auf fünf Milliarden Euro. Für die Übernahme des Wieselburger Scheinwerferspezialisten ZKW zahlte der koreanische Elektronikriese LG rund 1,4 Milliarden Euro. Die OMV erwarb 20 % an den Konzessionen für zwei Offshore-Ölfelder der Abu Dhabi National Oil Company um 1,2 Milliarden Euro. Immerhin 650 Millionen Euro blätterte Andritz für das US-Unternehmen Xerium Technologies hin. Im Vorjahr sorgten die Übernahme der BUWOG durch die deutsche Vonovia (5,6 Mrd. Euro) und der Kauf von UPC Austria durch T-Mobile (1,9 Mrd. Euro) für die größten Ausreißer.

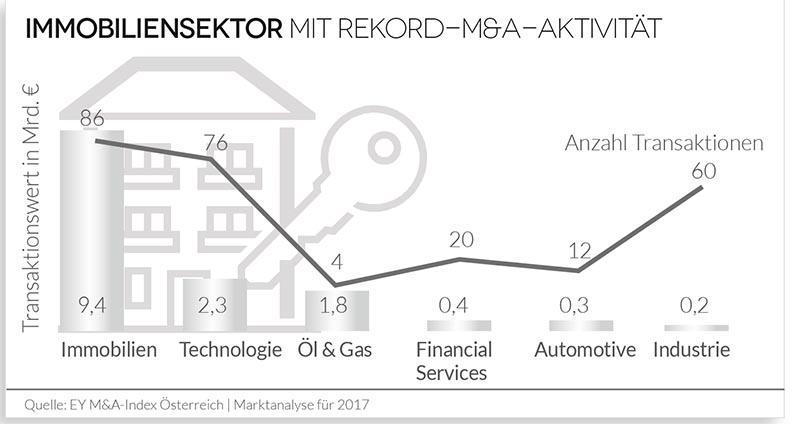

Die meisten Transaktionen wurden auch heuer im Industrie- und Immobilienbereich getätigt. Das Niedrigzinsumfeld und die Neuausrichtung von Geschäftsmodellen aufgrund des digitalen Wandels erwiesen sich als Markttreiber. »In beiden Bereichen picken sich Investoren gezielt einzelne Perlen als Übernahmeziele heraus und nehmen dafür auch viel Geld in die Hand«, analysiert Eva-Maria Berchtold, Partnerin und Leiterin des Bereichs Transaction Advisory Services bei EY Österreich. »Immer mehr Unternehmen stoßen Geschäftsfelder ab oder verstärken sich ganz gezielt mit Spezialisten, um ihr Know-how zu stärken und an Profil zu gewinnen.«

Neuvermessung

Bild oben: Andreas Bierwirth, T-Mobile: »Eine neue gemeinsame Marke unter dem Dach des T«.

Ganz oben auf der Einkaufsliste heimischer Investoren standen heuer abermals Unternehmen aus Deutschland. Rund 40 % der Transaktionen wurden in unserem Lieblingsnachbarland getätigt. Im Gegenzug wurden deutsche Unternehmen auf der Suche nach attraktiven Zukäufen häufig in Österreich fündig: 27 % der Deals gingen auf das Konto deutscher Investoren.

Vor allem Technologieunternehmen rücken zunehmend in den Fokus strategischer Investoren, die sich durch die Übernahme innovativer Unternehmen für Veränderungen rüsten. Finanzinvestoren sind hingegen rar gesät. »Es gibt in Österreich de facto keinen lebendigen Private-Equity-Markt«, bestätigt Robert Hufnagel, Leiter M&A Advisory bei EY Österreich: »Diese Lücke füllen mittlerweile Investoren aus Deutschland oder auch England, die den Markt laufend beobachten und sich immer wieder bei Transaktionen positionieren.«

Peter Huber, Leiter der CMS Corporate/M&A Group in Wien, sieht Europa vor dem Hintergrund des Handelskrieges zwischen den USA und China sowie den bevorstehenden US-Midterm-Wahlen und damit verbundenen politischen Richtungsänderungen im Vorteil: »Infolge der wachsenden Spannungen und des anhaltend soliden europäischen Wirtschaftswachstums bietet sich die Region als sicherer Hafen an.« Investoren, die bisher nur das Vereinigte Königreich als Ziel hatten, könnten stabilere Standorte in Europa nun bevorzugen.

Neben Zukauf von Know-how und Marktanteilen hat ein Eigentümerwechsel mitunter auch auf Verkäuferseite handfeste Gründe. Nach Schätzungen der KMU Forschung Austria stellt sich bis 2024 für rund 40.000 Klein- und Mittelbetriebe in Österreich – rund ein Viertel aller KMU – die Nachfolgefrage. In der Online-Nachfolgebörse der Wirtschaftskammer (www.nachfolgeboerse.at) sind rund 1.250 Unternehmen, die einen neuen Eigentümer suchen, gelistet.

Faule Geschäfte

Mit wem man sich auf eine Heirat einlässt, sollte gut überlegt sein. Dass Unternehmenskäufe auch nach intensiver Prüfung ein heikles Unterfangen sind, zeigt der – nicht nur in Juristenkreisen vieldiskutierte – Fall von Fresenius. Als der deutsche Gesundheitskonzern im April 2018 die Reißleine zog und die Übernahme des US-Unternehmens Akorn platzen ließ, war schon reichlich Sand im Getriebe. Fresenius hatte anonyme Hinweise erhalten, wonach der Generika-Hersteller der US-Arzneimittelbehörde wissentlich gefälschte Testergebnisse zukommen habe lassen.

Akorn pochte auf die Einhaltung der Übernahmevereinbarung und klagte. Vor wenigen Wochen gab das Gericht in Delaware den Deutschen Recht: Mit den Verstößen gegen die Datenintegrität seien die regulatorischen Vorgaben nicht mehr gegeben. Der 4,4 Milliarden Euro schwere Deal wäre der zweitgrößte Zukauf in der Firmengeschichte gewesen. Die Akorn-Aktie brach nach dem Urteil auf 5,56 Dollar ein – weit entfernt von den 34 Dollar, die Fresenius einst pro Aktie geboten hatte.

Der Ruf des amerikanischen Unternehmens war schon zuvor wegen einer früheren Bilanzfälschung angekratzt. Den Vorwurf, die Warnsignale unterschätzt zu haben, wollte Fresenius-Chef Stephan Sturm gegenüber der WirtschaftsWoche aber nicht gelten lassen: »Wir haben Akorn so tiefgreifend geprüft, wie es rechtlich ging. Es war die intensivste Due Diligence, die ich bei Fresenius mitgemacht habe, und ich habe hier seit meinem Einstieg im Jahr 2005 schon einige große Übernahmen begleitet.« Zusätzlich holte der Konzern Zusicherungen ein, »für alles, was wir vor Vertragsabschluss nicht auf Herz und Nieren prüfen durften«. Wie sich später herausstellte, waren diese Zusicherungen aber falsch.

Juristische Spielwiese

Bild oben: Eva-Maria Berchtold, EY. »Investoren picken sich gezielt einzelne Perlen heraus und nehmen dafür viel Geld in die Hand.«

In der Praxis erweist sich die Abwicklung einer Unternehmensübernahme für Juristen als abwechslungsreiche Spielwiese, die mit allen Facetten der Rechtskunst aufwartet. Ein relativ neues Phänomen ist die Investorenvereinbarung, die inzwischen nicht nur bei großen Kapitalmarkttransaktionen auftritt, sondern auch bei außerbörs-lichen Investitionen wie etwa im Start-up-Bereich. »Investorenvereinbarungen lassen sich kaum eindeutig einem Vertragsstyp zuweisen, sondern kombinieren unterschiedliche Elemente«, erläuterte Heinrich Foglar-Deinhardstein, Partner der Kanzlei Cerha Hempel Spiegelfeld Hlawati, beim 7. Wiener Unternehmensrechtstag, der heuer ganz im Zeichen von »Mergers & Acquisitions« stand.

Besonders gefordert sind die Organe der beteiligten Gesellschaften bei der Vorbereitung, Durchführung und nachfolgenden Integration der Unternehmen, zumal zunehmend Schadenersatzansprüche geltend gemacht werden, so Rechtsanwalt Stephan Frotz: »Gemeinsam ist allen Phasen des Transaktionsprozesses, dass die Wahrnehmung der organschaftlichen Aufgaben transparent und dokumentiert stattfinden sollte.«

Im Zuge der Datenschutz-Grundverordnung dürfen Daten von Kunden und Mitarbeitern jedoch nur bei »berechtigtem Interesse« des Käufers offengelegt werden. »Kritisch wird es etwa, wenn der Käufer bei einer Due Diligence Informationen über Gehälter oder Krankenstände einfordert«, erklärt Acel Anderl, Managing Partner bei Dorda. »Generell ist eine gesteigerte Sensibilität der Betroffenen festzustellen. Das zeigt auch die Anzeigenflut, der die Datenschutzbehörde nachgehen muss.« Eine Einholung der Einwilligung aller Betroffenen ist auch bei Kundendaten in der Regel kaum praktikabel, weshalb das Bankgeheimnis streng gewahrt bleiben muss. Auskünfte erfolgen ausschließlich an Berater, die aufgrund des Berufsrechts zur Verschwiegenheit verpflichtet sind und Interessenten nur anonymisiert berichten dürfen.

Diskretion empfiehlt sich ohnehin, um die Geschäftsbeziehungen nicht zu beeinträchtigen, noch bevor überhaupt ein Käufer in Sicht ist, weist Michael Rohrmair, Beacon Invest, auf die Gefahr von kursierenden Gerüchten hin: »Kunden springen ab oder bestellen statt der Jahresmenge vielleicht nur für die nächsten drei, vier Monate. Lieferanten gewähren nicht mehr 120 Tage Zahlungsziel, sondern wollen ihr Geld sofort, um möglichen Problemen mit dem Nachfolger auszuweichen.«

Zusammenwachsen

Noch weitaus schwieriger als rechtliche Finessen erweist sich oftmals das Zusammenwachsen der beiden Unternehmen, das beginnend bei IT- und Buchhaltungssystemen bis hin zu unterschiedlichen Unternehmenskulturen weniger harmonisch ablaufen kann, als vom Management erhofft. Trotzdem wird gerade diesem Abschnitt einer Transaktion vergleichsweise wenig Beachtung geschenkt. Ist der Deal endlich unter Dach und Fach, fängt die Integrationsarbeit jedoch erst richtig an. Im Idealfall weckt eine Übernahme bei den Mitarbeitern beider Unternehmen die Lebensgeister und bringt eine fruchtbare Aufbruchstimmung in Gang.

Auch im Hause des Mobilfunkanbieters T-Mobile tut sich einiges. Die Übernahme von UPC Austria bringt nicht nur die bisher fehlende Festnetzkomponente und digitales Fernsehen in den Konzern. 2019 will der nunmehr entstandene Komplettanbieter »ein neues Kapitel der Digitalisierung in Österreich aufschlagen«. Der Großteil der UPC-Mitarbeiter wird in das großzügig dimensionierte T-Center übersiedeln; ein Personalabbau ist vorerst nicht geplant. Wie T-Mobile-Chef Andreas Bierwirth ankündigte, soll die Fusion auch optisch durch eine neue gemeinsame Marke »unter dem Dach des T« sichtbar sein. Die Marken T-Mobile und UPC werden im Frühjahr des kommenden Jahres von der Bildfläche verschwinden.

Mit drastischen Markenwechseln gibt es in der Unternehmensgeschichte jedoch bereits eine leidvolle Erfahrung. Als »Max Mobil« 2002 zu T-Mobile mutierte, liefen die Kunden zunächst scharenweise davon.

Glossar: Was bei Unternehmens- (ver)käufen zu beachten ist

1. Bewertung: Verkäufer, insbesondere Unternehmensgründer, haben oft eine subjektiv gefärbte Sicht, wenn es um den Wert ihres Unternehmens geht. Eine realistische, marktkonforme Bewertung sollte mithilfe eines Experten erfolgen, diese liefert die Basis für die Preisgestaltung und die folgenden Verkaufsverhandlungen.

2. Kommunikation: Verkäufer, die Interessenten wie Angestellte behandeln, oder Käufer, die auf unwesentlichen Punkten im Vertrag beharren, können zu Dissonanzen führen, die einen Deal noch kurz vor dem Abschluss verhindern. Bevor unausgesprochene Konflikte eskalieren, sollte ein unparteiischer Vermittler lenkend eingreifen.

3. Strukturierung: Im Zuge einer Transaktion sind viele Fragen zu klären. Ein klarer Zeitplan gibt vor, wann was vereinbart wird, ab wann man über den Preis spricht und welche Vereinbarungen, z.B. zur Verschwiegenheit, es gibt. Damit der Verkauf nicht an Kleinigkeiten, wie etwa der Wahl des Dienstwagens, scheitert, sind Empathie und individuelle Lösungsansätze gefragt.

4. Emotionen: Bei der Trennung vom eigenen Unternehmen steht seitens des Verkäufers oftmals viel Emotionalität im Weg. Mehr Sachlichkeit und harte Fakten helfen, einen ruhigeren Ton in die Verhandlungen zu bringen. Signalisiert die Käuferseite gleichzeitig Verständnis für die Gefühlsregungen, ist schon viel gewonnen.

5. Unterlagen: Kaufinteressenten verlangen den Einblick in sämtliche gültige Verträge und Vereinbarungen. In kleineren Unternehmen ist die Dokumention manchmal recht lückenhaft. Vereinbarungen wurden mitunter nicht schriftlich, sondern nur per Handschlag fixiert; Verträge sind nicht mehr auffindbar. Marktanalysen, Kennzahlen der einzelnen Unternehmensbereiche oder Beschreibungen der Kernmitarbeiter existieren nicht. Um Investoren eine realistische Einschätzung zu ermöglichen und das Unternehmen bestmöglich zu präsentieren, müssen fehlende Dokumente noch vor dem Beginn des Verkaufsprozesses ergänzt werden.