Der entzauberte Mythos

- Written by Mag. Angela Heissenberger

- font size decrease font size increase font size

Steigende US-Zinsen bringen die schwellenländer ins wanken.

Steigende US-Zinsen bringen die schwellenländer ins wanken.

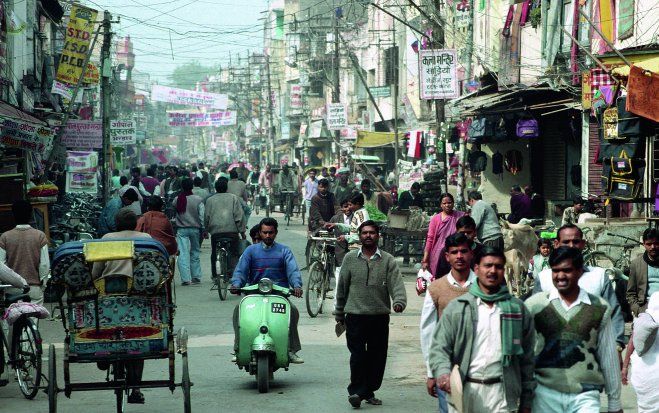

Das rasante Wachstum der BRIC-Staaten China, Indien, Russland und Brasilien gilt als Erfolgsstory des letzten Jahrzehnts. Der Boom kühlt nun merklich ab und die Probleme und Versäumnisse dieser Länder kommen zum Vorschein. Geht der BRIC-Lokomotive die Luft aus?

Österreich ist ein Exportland. Allerdings ist das Spektrum der Staaten, mit denen die Alpenrepublik Geschäftsbeziehungen pflegt, recht eingeschränkt. 80 % der österreichischen Exporte gehen in europäische Länder, lediglich 7 % in die aufstrebenden BRIC-Staaten Brasilien, Russland, Indien und China. Laut Experten werden langfristig 90 % des weltweiten Wirtschaftswachstums außerhalb Europas erfolgen. Ob die Hotspots der Weltwirtschaft aber dann tatsächlich in den genannten Ländern liegen, darüber gehen die Meinungen auseinander. Bisher galt die Prognose, dass die BRIC-Staaten die G7, also die sieben reichsten Industrienationen der Welt, bis 2027 überflügeln könnten. Tatsächlich herrscht inzwischen Katzenjammer: Die erfolgsverwöhnten Länder kränkeln plötzlich – und drohen andere Nationen anzustecken.

»Die Idee, dass die BRICs am Ende sind, ist töricht«, sagte Investmentlegende Jim O’Neill kürzlich in einem Interview mit dem Wall Street Journal. Auf den 56-Jährigen, der im Dezember nach 20 Jahren als Chef der Vermögensverwaltung bei Goldman Sachs ausschied, geht die Erfindung des Akronyms BRIC zurück. Er hatte Ende 2001 erstmals die vier Schwellenländer in einer Veröffentlichung erwähnt. Angesichts der wirtschaftlichen Stagnation in den Industrienationen kam dieser Lichtblick wie gerufen. Die Investoren stürzten sich regelrecht auf Finanzprodukte, die auf Emerging Markets zugeschnitten waren. Mehr als eine Dekade hielten die BRIC-Staaten – und in deren Sog auch andere Länder Asiens und Lateinamerikas – die Kapitalmärkte in Schwung und bescherten saftige Profite.

Buntes Konglomerat

Anfänglich nur als theoretisches Konstrukt geplant, trafen die Außenminister der vier Länder im Juni 2009 in Jekaterinburg zusammen, um sich auch als politische Kraft zu formieren. Als China schließlich die USA als größter Handelspartner Brasiliens ablöste, gaben die beiden Staaten bekannt, ihren Handel nunmehr in den nationalen Wäh-rungen statt in US-Dollar abzuwickeln. Auch Russland und China verkündeten eine ähnliche Einigung, obwohl auf Russland nur 5 % des chinesischen Handels entfallen.

Der Anteil der Staatengruppe am weltweiten BIP stieg von 16 % im Jahr 2000 bis 2008 auf 22 %. Die folgende globale Wirtschaftskrise bewältigten die BRICs überdurchschnittlich gut. Von jährlichen Wachstumsraten von 10 % und darüber konnten insbesondere die in Schuldenkrise und Rezession gefangenen europäischen Staaten nur träumen.

Ab 2011 nahm auch Südafrika nach Einladung durch China am jährlichen Treffen der Staatengruppe teil. Über die galoppierenden Wachstumsraten hinaus verbindet die illustre Runde nur wenig Gemeinsames. Brasilien baute seine Rolle als Rohstofflieferant geschickt aus und profitiert von Bodenschätzen ebenso wie von riesigen landwirtschaftlichen Anbauflächen. Indien ist der größte Generika-Hersteller der Welt und mauserte sich zu einer Software-Hochburg China, wegen des niedrigen Lohnniveaus als »Werkbank der Welt« tituliert, fällt zunehmend auch durch Innovationsfreude auf; der steigende Binnenkonsum mit rund 800 Millionen potenziellen Käufern macht China zu einem wichtigen Absatzmarkt für westliche Produkte. Das rohstoffreiche Südafrika positioniert sich als Eingangstor zum afrikanischen Kontinent und ist für viele Unternehmen erste Anlaufstation. Russland vertraut nach wie vor auf seine Öl- und Erdgasvorkommen, die Industrie stammt allerdings zum Teil noch aus Sowjetzeiten. Zu denken geben auch die politischen Rahmenbedingungen: Brasilien kämpft gegen Armut und Korruption, Indien und Südafrika machen zudem ethnische Konflikte zu schaffen, Russland und China können demokratischen Strukturen nicht viel abgewinnen.

Im Sinkflug

Solange die Renditen passten, störten diese Unstimmigkeiten die Euphorie ohnehin kaum. Für viele zählten ohnehin nur die oberflächlichen Fakten: Die BRICS stellen gemeinsam 42 % der Weltbevölkerung, rund drei Milliarden Menschen. Sie zählen inzwischen zu den zehn größten Volkswirtschaften der Welt und erbringen fast die Hälfte der weltweiten wirtschaftlichen Leistung. Für Kritiker wie Harvard-Professor Joseph Nye wiegen jedoch die eklatanten Unterschiede der vier bzw. fünf Staaten schwerer als die wenigen gemeinsamen Faktoren. Der Begriff BRIC würfle »stark unterschiedliche Länder zusammen, zwischen denen tiefe Trennlinien bestehen«, so der ehemalige US-Politiker. Es ergebe wenig Sinn, Russland mit drei sich entwickelnden Volkswirtschaften zu gruppieren. Die frühere Supermacht weist die kleinste und am stärksten alphabetisierte Bevölkerung und das höchste Pro-Kopf-Einkommen auf. Im Gegensatz zu den anderen BRIC-Staaten befindet sich Russland aber nach Meinung einiger Beobachter wirtschaftlich und politisch im Sinkflug.

Anna Stupnytska, Makroökonomin bei Goldman Sachs und dort langjährige Mitarbeiterin von Jim O’Neill, verteidigte im Dezember anlässlich der BRIC-Konferenz der Wirtschaftskammer in Wien das bunte Konglomerat: »Es ging immer um das Veränderungspotenzial, weniger um die Ähnlichkeiten dieser vier Länder. Diesbezüglich hat sich nichts geändert – auch wenn diese Länder strukturell langsamer wachsen.« Das theoretische Konzept aus heutiger Sicht zu kritisieren, sei einfach. Das BRIC-Modell habe die globale Wirtschaftslandkarte im vergangenen Jahrzehnt nachhaltig verändert. Eine neue »globale« Mittelklasse habe sich gebildet, so Stupnytska, diese könne bis 2030 auf bis zu zwei Milliarden Menschen anwachsen.

Alternativen gesucht

Der Motor geriet im Vorjahr erheblich ins Stottern. Die Strukturprobleme waren noch immer eklatant, das Wachstum rückläufig. Die größten Sorgen verursacht aber eine mögliche Trendwende in der Geldpolitik der USA. Die Ankündigung der US-Notenbank, das »Quantitative Easing«-Programm schrittweise zurückzufahren, löste sogleich Nervosität auf den Finanzmärkten aus und führte in den Schwellenländern zu Kapitalabflüssen. Fünf Jahre lang hatte die Fed die Zinsen fast auf Null reduziert und gleichzeitig im großen Stil Anleihen gekauft, um die Liquidität sicherzustellen. Die neue Fed Chefin Janet Yellen will mit der künftigen Strategie »Tapering« die lockere Geldpolitik aber nur geringfügig straffen. Analysten und Anleger halten dennoch Ausschau nach Alternativen. So werden die sogenannten »Frontier Markets« als mögliche Nachfolger der Emerging Markets gesehen. »Es handelt sich dabei um Staaten, welche sich noch in einer frühen Phase ih-rer ökonomischen Entwicklung befinden.

Sie sind charakterisiert durch unterentwickelte Kapitalmärkte, günstige demografische Strukturen, Export und Produktion von Rohstoffen sowie eine ausbaufähige Infrastruktur«, umreißt Akhil Dhawan, Asset Manager der Schoellerbank, das Profil. Die genannten Faktoren treffen besonders auf »die vier gegenwärtig bedeutendsten Märkte« zu, die mit hohen Wachstumsraten die Aufmerksamkeit zunehmend auf sich ziehen – nämlich Katar, Kuwait, Nigeria und Saudi-Arabien. »Sollte es 2014 zu der erwarteten Umkehr in der amerikanischen Geldpolitik kommen, werden diese Schwellenländer in einem weitaus kleineren Ausmaß davon betroffen sein, als es mit den entwickelten Märkten der Fall war bzw. wieder zu erwarten ist«, meint Dhawan. Goldman-Sachs-Expertin Stupnytska hat Mexiko und Korea auf der Rechnung – beides Länder, die mit Wachstumstreiber USA wirtschaftlich eng verbunden sind. Sie rät zur stärkeren Differenzierung: »Anders als vor zehn Jahren sind Investitionen in Schwellenländern kein Selbstläufer mehr. Man muss genauer hinschauen.«

Auch Jim O’Neill hat den BRICs längst den Rücken zugekehrt. Nach kurzer Euphorie für die sogenannten »Next Eleven« – elf Staaten mit hoher Bevölkerungszahl, die aber bei den Anlegern nur auf wenig Resonanz stießen – folgten die CIVITS (China, Indien, Vietnam, Indonesien, Türkei und Südafrika). Indessen sattelt er, wieder unter einem griffigen Kürzel, bereits das nächste Pferd: Die Zukunft, so der Investment-Profi, liege in den MINT-Staaten – Mexiko, Inndonesien, Nigeria und Türkei.